Ngân hàng Nhà nước vẫn tiếp tục duy trì quan điểm thận trọng với lạm phát và để ngỏ vấn đề nới hạn mức tăng trưởng tín dụng (room tín dụng), song những khó khăn trong việc tiếp cận vốn của doanh nghiệp đã có thể nhìn thấy rõ.

Chị Lê Thanh Ngân, một chủ doanh nghiệp tại TP.HCM cho biết, cuối quý II, xưởng bánh của chị có nhận thêm đơn đặt hàng và chị có mong muốn vay vốn để mở rộng sản xuất, song thứ chị nhận được khi đến các ngân hàng chỉ là những cái lắc đầu vì hết room.

“Hồi tháng 6 mình nhận thêm đơn đặt hàng và có đến ngân hàng để vay vốn mua máy móc, nguyên liệu, mà gần cả tháng không vay được. Các bạn nhân viên có giải thích là do hết hạn mức nên hẹn lại mình khi khác. Vì đơn gấp nên mình cũng đã phải hỏi mượn chỗ thân quen, bạn bè nhưng vẫn không đủ. May là bạn hàng ứng trước một ít, nên cũng đủ xoay sở”, chị Ngân chia sẻ.

Anh Vương Công Tú, ngụ tại Bình Thạnh, TP.HCM chia sẻ, “Vợ chồng mình định ổn định, có tìm được một căn hộ ưng ý ở quận 4 mà vì hết room ngân hàng nên cũng đành chờ. Giá cả hàng hóa mỗi ngày mỗi khác, bất động sản cũng vậy nên mình cũng có hơi lo”.

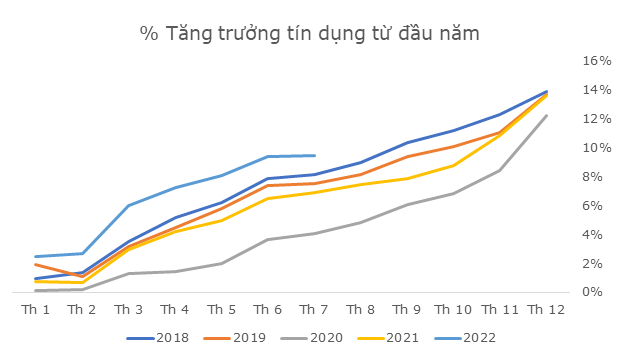

Việc cạn room đã diễn ra ngay từ thời điểm cuối quý I, không ít ngân hàng cũng vì thế mà không cho vay được. Theo Ngân hàng Nhà nước, tính đến ngày 30/6/2022, tín dụng đã tăng 9,35% so với cuối năm 2021, đây là mức tăng 6 tháng đầu năm cao nhất trong vòng 10 năm qua. Cả năm, room tín dụng vẫn được cơ quan điều hành kiên định ở mức 14%.

Cầu tín dụng cũng đã tăng lên, song Ngân hàng Nhà nước vẫn đang khá thận trọng với vấn đề lạm phát và vẫn chưa có những tín hiệu nới room. Xoay quanh câu chuyện này, ông Bùi Tiến Đức, chuyên gia phân tích đến từ công ty chứng khoán Mirae Asset đã có những chia sẻ quan điểm ở góc nhìn nhà phân tích.

Ông Bùi Tiến Đức, chuyên gia phân tích đến từ Mirae Asset.

Ông nghĩ thế nào về room tín dụng Ngân hàng Nhà nước cấp cho các ngân hàng thương mại hồi đầu năm nay?

Ông Bùi Tiến Đức: Năm 2022 là năm mở cửa lại toàn bộ nền kinh tế sau ảnh hưởng của dịch bệnh Covid 19, vì thế nhu cầu vốn cho hoạt động sản xuất kinh doanh cũng được dự báo là sẽ cao hơn so với mọi năm. Bên cạnh đó, thời gian qua thị trường trái phiếu doanh nghiệp đã hạ nhiệt rất nhanh, đặc biệt là sau các sự kiện chấn chỉnh vi phạm, điều này cũng tạo ra thêm những áp lực lên thị trường tín dụng.

Tuy nhiên, từ đầu năm đến nay, Ngân hàng Nhà nước chỉ đặt trần tăng trưởng tín dụng ở mức 14% tương đương với các năm trước dịch. Vì thế việc đặt mục tiêu tăng trưởng chỉ 14% cho năm nay của cơ quan điều hành chính sách tiền tệ này là khá thận trọng.

(Nguồn: NHNN, chuyên gia tổng hợp)

Mọi năm đến đầu quý 3 là các ngân hàng được cấp bổ sung room tín dụng, nhưng năm nay vì sao vẫn chưa có?

Từ đầu năm đến nay, tăng trưởng tín dụng luôn cao hơn so với cùng kì năm trước, song đến tháng 7 thì tốc độ này đã chậm hẳn lại. Nguyên nhân là Ngân hàng Nhà nước đã vẫn chưa cấp thêm quota cho vay. Đây cũng là sự kiện đặc biệt của năm nay và khác hoàn toàn với các năm trước đó. Vì thông thường, các ngân hàng thương mại sẽ sớm được nới thêm room khi hạn mức cho vay đã gần hết.

Có thể, những lo ngại về lạm phát, lãi suất tại các nước lớn tăng lên, chưa hoàn toàn kiểm soát được dòng vốn tín dụng vào thị trường BĐS và các chính sách sửa đổi vẫn đang ở trạng thái dự thảo đã tác động đến việc trì hoãn nới room tín dụng của Ngân hàng Nhà nước.

(Nguồn: Fiin Pro, chuyên gia tổng hợp)

Việc hết room kéo dài có thể tác động thế nào đến nền kinh tế?

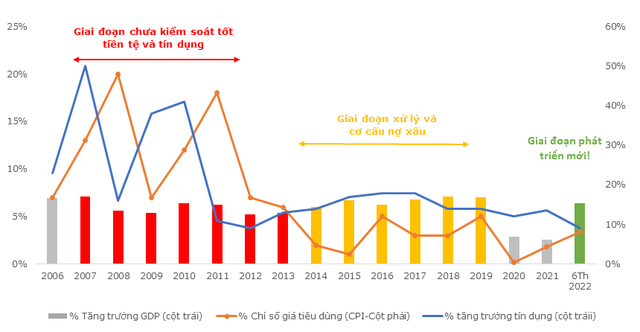

Trong những năm gần đây, tăng trưởng tín dụng của Việt Nam gần như luôn cao hơn gấp đôi so với tăng trưởng của nền kinh tế. Dù vậy, Việt Nam vẫn kiểm soát chất lượng tăng trưởng tốt hơn rất nhiều so với giai đoạn trước năm 2014. Các chỉ số vĩ mô cũng cho thấy rất rõ điều đó, khi mà tốc độ tăng trưởng tín dụng đã giảm mạnh, lạm phát được kiểm soát tốt quanh mức 4% và tăng trưởng kinh tế duy trì mức trên 6%.

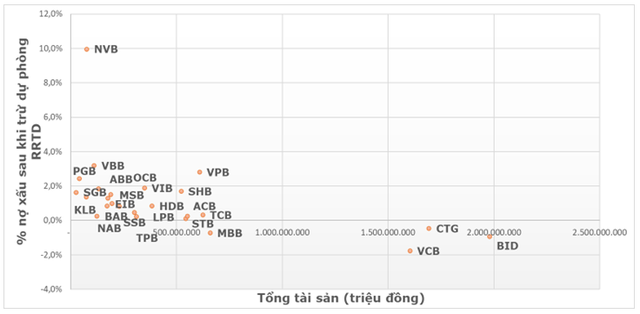

Bên cạnh đó, việc tăng trưởng tín dụng cao hơn so với tăng trưởng GDP cũng cho thấy nền kinh tế của chúng ta thâm dụng vốn khá cao, nên việc để tình trạng full room tín dụng kéo dài có thể sẽ gây ra những diễn biến không tốt. Vì thế, tôi cho rằng Ngân hàng Nhà nước sẽ sớm cấp lại room tín dụng cho các ngân hàng. Có thể các ngân hàng có chất lượng tài sản và tín dụng tốt sẽ được ưu ái cấp sớm và nhiều hơn các ngân hàng còn lại.

(Nguồn: BCTC các ngân hàng, chuyên gia tổng hợp)

Có ý kiến cho rằng nên bỏ trần tín dụng, ông nghĩ sao về vấn đề này?

Trần tín dụng được Ngân hàng Nhà nước sử dụng từ năm 2011 nhằm kiểm soát lại tốc độ tăng trưởng tín dụng của các ngân hàng để tránh tạo ra bong bóng tài sản nợ xấu như giai đoạn trước đó.

Đến nay, sau giai đoạn xử lý nợ xấu, chất lượng tài sản của các ngân hàng đã cải thiện rất mạnh, đi kèm là chất lượng tín dụng cũng được nâng lên. Không ít ngân hàng đã đẩy mạnh xử lý và dự phòng cho nợ xấu, đặc biệt là ở nhóm 3 ngân hàng quốc doanh lớn với quỹ dự phòng cho nợ xấu cao hơn mức nợ xấu hiện tại khá nhiều. Điều này cũng thể hiện rõ thái độ quản lý chất lượng tín dụng một cách chặt chẽ hơn của các ngân hàng. Vì nếu để nợ xấu xảy ra, các ngân hàng đều phải mạnh tay trích dự phòng và ảnh hưởng đến kết quả kinh doanh.

Hiện nay, các ngân hàng thương mại cũng đều đang hướng đến chuẩn basel II theo thông lệ quốc tế. Vì thế, việc kiểm soát bằng trần tín dụng đang cào bằng và giới hạn sự phát triển của các ngân hàng có chất lượng tài sản và tín dụng tốt, cũng như không thúc đẩy được phát triển một cách bền vững của thị trường tài chính. Ngân hàng Nhà nước nên là người chủ động dẫn dắt và định hướng cho thị trường tài chính, tiền tệ thông qua các chính sách cụ thể thay vì dùng các biện pháp hành chính theo cơ chế “xin – cho”.

Theo Nhịp sống kinh tế