Bỏ qua câu chuyện dù số tài khoản chứng khoán đang tăng cao kỷ lục nhưng thanh khoản của thị trường đã sụt giảm mạnh so với lúc đỉnh điểm, việc cơ sở nhà đầu tư gia tăng mạnh trong những năm qua trong bối cảnh hạ tầng của thị trường tài chính vẫn chưa thể đáp ứng đang để lại những nỗi lo nhiều hơn về sự phát triển của thị trường trong dài hạn.

Dù số lượng tài khoản chứng khoán mở mới trong tháng 7 chỉ đạt gần 200.000 tài khoản, giảm gần 60% so với mức đỉnh của tháng 6, nhưng tính lũy kế bảy tháng đầu năm 2022 thì số lượng tài khoản chứng khoán mở mới trong năm đã đạt mức hơn 2 triệu. Tổng tài khoản chứng khoán đến thời điểm này đã hơn 6,4 triệu, tương ứng với mức 6,4% dân số. Nếu so với mục tiêu ban đầu của Chính phủ là 5% dân số có tài khoản chứng khoán vào cuối năm 2025 thì dịch Covid-19 đã đẩy cơ sở nhà đầu tư của thị trường chứng khoán lên một mức rất xa.

Số lượng tài khoản mở mới tăng không đồng nghĩa với việc sẽ có lượng nhà đầu tư tương ứng tham gia thị trường, do nhiều cá nhân có thể sở hữu nhiều tài khoản tại các công ty chứng khoán khác nhau do các công ty chứng khoán đẩy mạnh ưu đãi trong việc mở tài khoản. Tuy nhiên, không thể phủ nhận rằng việc giao dịch chứng khoán đã thâm nhập sâu hơn rất nhiều vào cuộc sống hàng ngày của người dân, đặc biệt là tầng lớp trung lưu trong xã hội.

Nhà đầu tư cá nhân khiến cấu trúc thị trường thay đổi

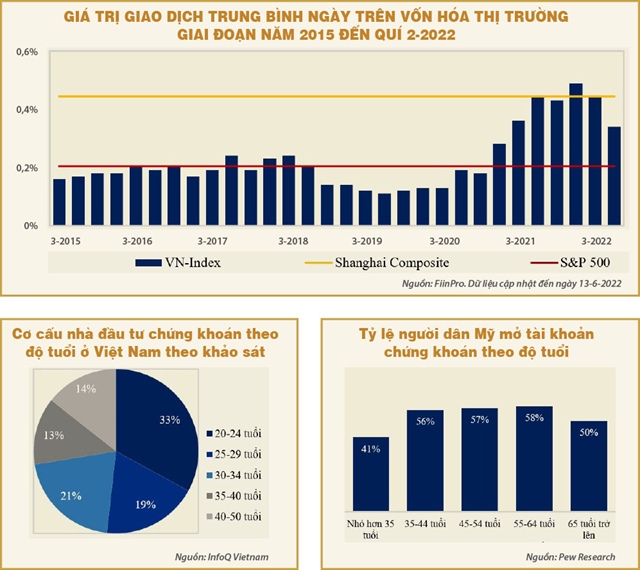

Việc số lượng nhà đầu tư cá nhân gia tăng nhiều như vậy đã khiến một dòng tiền nóng rất lớn chảy vào thị trường để kiếm lợi nhuận trong ngắn hạn. Biểu đồ bên dưới thể hiện mối tương quan giữa giá trị giao dịch và quy mô vốn hóa của thị trường chứng khoán Việt Nam so với các thị trường khác. Các thị trường có mức chỉ số nói trên càng lớn, thể hiện hoạt động giao dịch của nhà đầu tư ở thị trường này càng lớn.

|

Với một thị trường chứng khoán phát triển bậc nhất thế giới như thị trường chứng khoán Mỹ, mức chỉ số này chỉ vào khoảng 0,2%. Nghĩa là với giá trị vốn hóa là 40.000 tỉ đô la Mỹ thì mức thanh khoản giao dịch hàng ngày ở thị trường này vào khoảng 80 tỉ đô la.

Còn chỉ số này ở thị trường chứng khoán Trung Quốc cao hơn gấp đôi với 0,4%, thể hiện mức giao dịch năng động bởi tỷ lệ nhà đầu tư cá nhân ở Trung Quốc là lớn hơn nhiều so với ở Mỹ.

Trong khi đó, thị trường chứng khoán Việt Nam giai đoạn trước dịch đều ổn định ở mức xấp xỉ 0,2%. Tuy nhiên, chỉ số này đã tăng trưởng rất nhanh trong giai đoạn dịch, thậm chí giai đoạn đỉnh điểm còn cao hơn cả thị trường chứng khoán Trung Quốc. Chính vì tăng trưởng không bền vững nên trước những cú sốc khiến thị trường điều chỉnh mạnh, một lượng tiền lớn rút khỏi thị trường, giúp chỉ số này dần quay về mức cân bằng trong dài hạn.

|

Kết quả từ mẫu khảo sát cho thấy hơn 70% nhà đầu tư cá nhân ở Việt Nam nhỏ hơn 30 tuổi, một độ tuổi còn rất trẻ, ưa thích cảm giác mạo hiểm và sự gia tăng nhanh về tài sản. Trong khi đó, các nhà đầu tư chứng khoán ở Mỹ, nhóm càng lớn tuổi thì có tỷ lệ mở tài khoản chứng khoán càng cao. |

Sự khác biệt của thị trường Việt Nam và Trung Quốc so với thị trường Mỹ là các nhà đầu tư ở Mỹ có xu hướng nắm giữ đa dạng các tài sản tài chính và thời gian nắm giữ lâu hơn thông qua phân bổ danh mục hợp lý, thay vì thực hiện giao dịch với tần suất cao hơn như tại thị trường Việt Nam và Trung Quốc. Ở Mỹ, tỷ lệ người dân có tài khoản chứng khoán lên đến 52% dân số. Tuy nhiên, chỉ có một tỷ lệ nhỏ hơn rất nhiều đang đầu tư trực tiếp trên thị trường chứng khoán (14%), còn phần lớn các nhà đầu tư chỉ nắm giữ cổ phiếu thông qua các quỹ hưu trí (tài khoản IRA và 401k) dưới sự tư vấn của các cố vấn tài chính (Financial advisor).

Một khảo sát gần đây được thực hiện bởi InfoQ Vietnam vào tháng 12-2021 với hơn 700 nhà đầu tư tham gia, kết quả cho thấy có sự khác biệt lớn trong đặc điểm nhân khẩu học của các nhà đầu tư chứng khoán ở Việt Nam so với thị trường phát triển như Mỹ. Kết quả từ mẫu khảo sát cho thấy hơn 70% nhà đầu tư cá nhân ở Việt Nam nhỏ hơn 30 tuổi, một độ tuổi còn rất trẻ, ưa thích cảm giác mạo hiểm và có sự gia tăng nhanh về tài sản. Trong khi đó, các nhà đầu tư chứng khoán ở Mỹ, nhóm càng lớn tuổi thì có tỷ lệ mở tài khoản chứng khoán càng cao. Đối tượng này ưu tiên sự an toàn và bảo toàn giá trị đầu tư hơn. Hơn thế nữa, các sản phẩm chứng chỉ quỹ tương hỗ với một danh mục đầu tư đa dạng, có thể nắm giữ lâu dài, là những lựa chọn hàng đầu của họ.

Chính nhu cầu đầu tư bền vững đó đã góp phần tạo ra sự phát triển của thị trường tư vấn đầu tư khi các cố vấn tài chính sẽ dựa trên cơ sở mức đóng góp và khẩu vị rủi ro của nhà đầu tư để xây dựng một chương trình hưu trí phù hợp. Trong khi đó, mức độ phổ biến của các dịch vụ tư vấn đầu tư ở Việt Nam còn thấp khi đa số người tham gia thị trường sẽ tự thực hiện các giao dịch chứng khoán và không có xu hướng ủy thác cho các đơn vị quản lý chuyên nghiệp trong việc tư vấn danh mục đầu tư. Điều này sẽ tiềm ẩn nhiều rủi ro khi nhà đầu tư không có sự định hướng cụ thể đến từ các cố vấn tài chính, tâm lý dễ bị dao động khi thị trường có sự biến động lớn.

Khoảng trống về khả năng tư vấn cho nhà đầu tư

Tại Việt Nam, một thực trạng chúng ta dễ dàng nhận thấy là một nhân viên môi giới phải chăm sóc cho rất nhiều tài khoản chứng khoán. Theo số liệu từ Ủy ban Chứng khoán Nhà nước (SSC), tính đến 31-12-2020 có 4.670 môi giới được cấp chứng chỉ hành nghề. Cũng theo SSC, lũy kế đến đến năm 2020 số lượng tài khoản chứng khoán tại Việt Nam “chỉ là” 2,77 triệu tài khoản, thấp hơn nhiều so với mức hiện tại. Một phép chia đơn giản cho thấy, tại Việt Nam cuối năm 2020, trung bình một môi giới phải chăm sóc 593 tài khoản chứng khoán. Với số lượng nhà đầu tư tăng hơn gấp đôi trong hai năm qua trong khi số lượng môi giới chứng khoán có chứng chỉ hành nghề tăng với tốc độ thấp hơn nhiều, chúng ta có thể suy đoán rằng một nhân viên môi giới trong ngành hiện tại trung bình đang phải chăm sóc gần 1.000 tài khoản, một con số khổng lồ.

Điều đó nói lên điều gì? Nghĩa là có một lượng lớn nhà đầu tư vừa tham gia thị trường sẽ không được chăm sóc phù hợp. Việc quản lý tài chính cá nhân sẽ khác biệt rất nhiều so với việc chỉ đơn thuần mua cổ phiếu gì hay bán cổ phiếu gì. Những nhà đầu tư này khi không được hướng dẫn đầy đủ về các kiến thức đầu tư có thể sẽ tổn thất lớn, từ đó sẽ có cái nhìn rất tiêu cực về thị trường chứng khoán trong dài hạn.

Bản chất công việc chính của các nhà môi giới là đưa ra khuyến nghị mua – bán cổ phiếu về điểm mua, thời gian nắm giữ, cập nhật tin tức thị trường… nhưng nhìn chung vẫn chỉ xoay quanh sản phẩm cổ phiếu. Do đó, khi thị trường cổ phiếu gặp khó, các nhà môi giới rất khó có thể đưa ra được lời khuyên hữu ích cho việc xử lý phân bổ lại danh mục cho các tài sản tài chính khác có mức độ biến động thấp hơn như chứng chỉ quỹ, trái phiếu hay tiền gửi ngân hàng…

Việc một lượng lớn nhà đầu tư F0 vừa tham gia thị trường trong giai đoạn vừa qua, nhưng không được chăm sóc tốt, tạo ra một nhu cầu cấp bách về việc phát triển thị trường cố vấn tài chính nhằm đảm bảo sự phát triển trong dài hạn của thị trường. Những người cố vấn tài chính với đầy đủ năng lực chuyên môn và chứng chỉ hành nghề này sẽ giúp xây dựng một danh mục đầu tư bền vững, an toàn cho các nhà đầu tư, đặc biệt là các nhà đầu tư không chuyên với mục đích tích lũy vốn trong dài hạn.

Lê Hoài Ân – Lâm Thái Hoàng Anh

TBKTSG